Διασταυρώσεις από την ΑΑΔΕ – Στο στόχαστρο για αδήλωτα εισοδήματα

Σύμφωνα με τη νομοθεσία και τον Κ.Φ.Ε οι φορολογικοί κάτοικοι Ελλάδας είναι υποχρεωμένοι να δηλώσουν το παγκόσμιο εισόδημα τους και να καταβάλλουν φόρο στην Ελλάδα.

Η ΑΑΔΕ λαμβάνει ετησίως πληροφορίες εισοδημάτων για τους Έλληνες που φορολογούνται στην Ελλάδα, από τις αρμόδιες αρχές άλλων κρατών στο πλαίσιο διοικητικής συνεργασίας.

Σήμερα λαμβάνονται φορολογικά στοιχεία από περισσότερες από 100 χώρες για εισοδήματα όπως τόκοι, τραπεζικές καταθέσεις , άλλα χρηματοοικονομικά προϊόντα (μετοχές, ομόλογα, χρεόγραφα κλπ). Η ανταλλαγή πληροφοριών είναι αυτόματη και υποχρεωτική από το 2016 στο πλαίσιο διακρατικών συμφωνιών που έχουν συναφθεί με βάσει το μοντέλο του ΟΟΣΑ.

Οι χώρες της ΕΕ ανταλλάσσουν τακτικά πληροφορίες για τα φορολογούμενα εισοδήματα ώστε να διασφαλίζεται ότι οι φορολογούμενοι εκπληρώνουν τις υποχρεώσεις τους και να καταπολεμούν τη φορολογική απάτη και τη φοροδιαφυγή.

Τα στοιχεία που λαμβάνει η ΑΑΔΕ από τις αντίστοιχες Αρχές των άλλων χωρών (Ν.4428/2026) είναι τα ακόλουθα:

- Όνομα, διεύθυνση, και ΑΦΜ, την ημερομηνία και τον τόπο γέννησης (στην περίπτωση φυσικού προσώπου) κάθε δηλωτέου προσώπου που είναι δικαιούχος, καθώς και των επιχειρήσεων.

- Στοιχεία Λογαριασμών : Αριθμός λογαριασμού ή το λειτουργικό ισοδύναμο ελλείψει αριθμού λογαριασμού, επωνυμία και αριθμός ταυτοποίησης, εάν υπάρχει, του Δηλούντος Χρηματοπιστωτικού Ιδρύματος,

- Υπόλοιπα Λογαριασμών : Υπόλοιπο ή αξία του λογαριασμού, συμπεριλαμβανομένης, στην περίπτωση του Ασφαλιστήριου Συμβολαίου με Αξία Εξαγοράς ή του Συμβολαίου Προσόδων, της αξίας εξαγοράς κατά τη λήξη ή της τιμής εξαγοράς σε περίπτωση πρόωρης λύσης του συμβολαίου, στο τέλος του σχετικού ημερολογιακού έτους, ή το κλείσιμο του λογαριασμού, εάν ο λογαριασμός έκλεισε κατά τη διάρκεια του αναφερόμενου έτους.

- Τα ακαθάριστα έσοδα από πώληση ή εξαγορά Χρηματοοικονομικών προϊόντων τα οποία καταβλήθηκαν στην διάρκεια του ημερολογιακού έτους και το Χρηματοπιστωτικό ίδρυμα ενήργησε ως θεματοφύλακας , μεσάζων ή εντολοδόχος του δικαιούχου του λογαριασμού.

Ποιοι θεωρούνται φορολογικοί κάτοικοι Ελλάδας

Ένα φυσικό πρόσωπο είναι φορολογικός κάτοικος Ελλάδας όταν:

- Έχει στην Ελλάδα την μόνιμη ή κύρια κατοικία του ή την συνήθη διαμονή του ή το κέντρο των ζωτικών του συμφερόντων ήτοι τους προσωπικούς ή οικονομικούς ή κοινωνικούς του δεσμούς

- Είναι προξενικός ,διπλωματικός ή δημόσιος λειτουργός ή δημόσιος υπάλληλος που έχει την Ελληνική ιθαγένεια και υπηρετεί στην αλλοδαπή.

Φορολογικός κάτοικος Ελλάδας θεωρείται επίσης όταν ένα φυσικό πρόσωπο βρίσκεται στην Ελλάδα συνεχώς για διάστημα μεγαλύτερο των 183 ημερών συμπεριλαμβανομένων και των σύντομων διαστημάτων στο εξωτερικό.

Ξεκινώντας την φορολογική δήλωση συμπληρώνεται πάντα το έντυπο πληροφοριακού χαρακτήρα

ΚΩΔ. 029-030 Συμπληρώνεται ανάλογα η ένδειξη για τον υπόχρεο ή την σύζυγο/ Μ.Σ.Σ. ή και οι δύο αν έχουν περιουσία (ακίνητα, καταθέσεις κ.λπ.) στην αλλοδαπή, ανεξάρτητα από το αν αποκτούν από αυτή εισόδημα ή όχι. Οι ανωτέρω κωδικοί συμπληρώνονται και από τους φορολογούμενους που έχουν επενδύσει, μέσω ημεδαπού χρηματοπιστωτικού ιδρύματος, σε χρηματοοικονομικά μέσα αλλοδαπού εκδότη (μετοχές, ομόλογα, λοιπά χρεόγραφα).

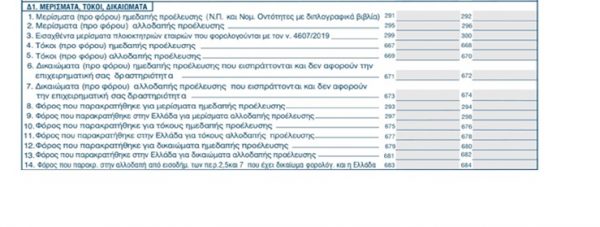

Ας δούμε τα κυριότερα εισοδήματα αλλοδαπής :

Τόκοι καταθέσεων από το εξωτερικό

Σύμφωνα με την παρ. 1 του άρθρου 37 του ΚΦΕ (ν. 4172/2013), ως «τόκοι» είναι τα εισοδήματα που προκύπτουν από απαιτήσεις κάθε είδους και ειδικότερα από καταθέσεις, κρατικά χρεόγραφα, τίτλους και ομολογίες.

Αναλυτικότερα, σύμφωνα με την παρ. 12 της ΠΟΛ 1042/2015, όταν ένα φυσικό πρόσωπο με τη φορολογική του κατοικία στη Ελλάδα αποκτά εισοδήματα από τόκους στην αλλοδαπή, οφείλει να τα συμπεριλαμβάνει στη δήλωση φορολογίας εισοδήματός του (Ε1) , όπως άλλωστε όλα τα εισοδήματα του. (κωδ. 669-670)

Ειδικότερα αν αυτά έχουν εισαχθεί στην Ελλάδα η παρακράτηση φόρου ενεργείται στο μικτό ποσό των τόκων και η απόδοση του παρακρατούμενου φόρου επί των τόκων πραγματοποιείται από το ημεδαπό χρηματοπιστωτικό ίδρυμα ή θεματοφύλακα που μεσολαβεί ως φορέας πληρωμής και έχουμε εξάντληση της φορολογικής υποχρέωσης για τα φυσικά πρόσωπα. Ο φορολογούμενος δηλώνει το ποσό των τόκων και του φόρου που παρακρατήθηκε. (αναγραφή του φόρου στους κωδ. 677-678)

Σε περίπτωση που δεν μεσολαβεί κάποιος φορέας πληρωμής ή οι τόκοι δεν εισάγονται στην Ελλάδα, ο φόρος 15% επιβάλλεται με την ετήσια δήλωση φορολογίας εισοδήματος του φυσικού προσώπου.

Να σημειώσουμε ότι για τους τόκους καταθέσεων σε νόμισμα διαφορετικό του ευρώ, ως ισοτιμία για την μετατροπή τους σε ευρώ λαμβάνεται αυτή της ημερομηνίας πίστωσης των τόκων σε συνάλλαγμα.

Μερίσματα αλλοδαπής προέλευσης

Όταν ένα φυσικό πρόσωπο είναι φορολογικός κάτοικος Ελλάδας και λαμβάνει μερίσματα από το εξωτερικό πρέπει να τα συμπεριλάβει στην φορολογική του δήλωση, ανεξάρτητα αν έχουν εισαχθεί ή παραμείνουν στο εξωτερικό, αφού είναι υποχρεωμένος να δηλώσει το παγκόσμιο εισόδημά του στην Ελλάδα. Ο παρακρατούμενος φόρος για τα φυσικά πρόσωπα επί των μερισμάτων είναι 5% (όπως αυτός ισχύει για εισοδήματα κτηθέντα μετά τις 1.1.2020).

Προσοχή: Σε κάθε περίπτωση εξετάζονται οι διατάξεις των Συμβάσεων Αποφυγής Διπλής Φορολογίας, (ΣΑΔΦ) που έχει συνάψει η Ελλάδα με την κάθε χώρα. Σε περίπτωση που έχει γίνει παρακράτηση φόρου από αλλοδαπή εταιρεία, πιστώνεται ο φόρος αυτός και μέχρι του ύψους του αντίστοιχου Ελληνικού και αν ο φόρος που καταβλήθηκε στην αλλοδαπή είναι μεγαλύτερος από τον ισχύων στην Ελλάδα, τότε δεν επιστρέφεται η διαφορά.

Για την δυνατότητα συμψηφισμού του φόρου απαραίτητη είναι η σχετική βεβαίωση της αλλοδαπής φορολογικής αρχής και αυτά τα έγγραφα που εκδίδονται, να έχουν και την επίσημη σφραγίδα της Χάγης (apostile).

Οι φορολογούμενοι είναι υποχρεωμένοι να φυλλάτουν τα επίσημα απαιτούμενα δικαιολογητικά μεταφρασμένα, γιατί υπάρχει πάντα η περίπτωση ελέγχου των ανωτέρω εγγράφων από την φορολογική αρχή.

Κωδικοί 295-296 Αναγράφονται τα μερίσματα και προμερίσματα μικτά (χωρίς την αφαίρεση τυχόν παρακρατούμενου φόρου ) μετοχών αλλοδαπής καθώς και διανομές κερδών εταιρειών αλλοδαπής ή προσωρινών απολήψεων . Ο φόρος που παρακρατήθηκε αντίστοιχα στους κωδικούς 293-294.

Όλα τα παραπάνω εισοδήματα, σε κανονικές συνθήκες, υπόκεινται στην ειδική εισφορά αλληλεγγύης.

Εισοδήματα από ενοίκια στο εξωτερικό φορολογούνται στην χώρα που βρίσκεται το ακίνητο και δεν δηλώνονται στην Ελλάδα.

ot gr